-

收购

收购

Gartner 26亿美金收购CEB(SHL)通过现金加股票的方式,预计今年上半年完成

北京时间1月5日晚间消息,IT调研与咨询服务公司Gartner今日宣布,将以价值26亿美元的现金和股票收购商业调研与分析公司CEB,从而拓展公司的商业调研服务。

CEB总部位于弗吉尼亚州的阿灵顿(Arlington),主要服务包括人力资源、销售、财经和法律相关的研究与分析。收购CEB之后,Gartner的业务范围将得到进一步拓展。

根据收购协议,Gartner将以每股54美元的现金及0.2284股Gartner股票收购CEB,即每股CEB股票可兑换54美元现金和0.2284股Gartner股票。与CEB周三收盘价相比,该收购价格溢价约25%。

两家公司合并后,Gartner股东将拥有新公司约91%的股份。根据协议,CEB还拥有35天的“询价期”。该期间内,CEB还可以寻求其他更高的报价。

Gartner表示,预计该交易将于今年上半年完成。交易完成后即可推动公司每股摊薄收益增长(基于非美国通用会计准则),而2018年可推动每股摊薄收益涨幅达到两位数。(李明)

更新:

@程时旭 程老大解读: Gartner和CEB为什么合并?这两家公司都是卖会员(Membership)的,Gartner强在IT、Marketing、Supply Chain;CEB强在HR、Sales、Finance、Legal。Gartner在全球99个国家营业,销售比CEB多出10倍以上,原则上来说,Gartner又有最好的东西可卖了,是完全的强强联手。

-

收购

收购

世纪鼎利收购一芯智能100%股权,将提供包括物联网在内的职业教育培训

12月19日,世纪鼎利发布《发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(草案)》,宣布购买一芯智能100%股权,交易价格为 6.66 亿元,其中70%的对价将以发行股份的方式支付,30%的对价以现金方式支付。

一芯智能的主营业务为提供基于 RFID 技术的工业机器人装备、RFID 产品、物联网行业解决方案的产品及服务,在相关领域拥有自主品牌、自主核心技术。报告称,本次交易是世纪鼎利进入物联网领域,布局下一代产业互联网的重大战略举措。

世纪鼎利的主营业务包括通信业务和IT职业教育两大部分。其中,IT职业教育业务主要由全资子公司智翔信息运营,线上搭建“在线职业教育平台”和“人才云服务平台”,逐渐摸索形成 了“UBL 产教一体”人才培养模式;线下推进“鼎利学院”的建设,通过人才云、产业外包、实训基地的有机结合,来满足院校、人才、企业的需求对接,形成职业教育 O2O 的闭环。截至2016年9月30日,世纪鼎利已与多地高校和政府联合建立了多个实训基地,与有关院校合作成立了 6 家鼎利学院。

报告称,职业教育作为世纪鼎利的主营业务之一,已成功完成战略发展目标的第一阶段的发展,即提供通信、移动互联网及嵌入式软件为主的 IT 职业教育实训设备和实训服务。目前,世纪鼎利已开始向第二阶段迈进,即筹划提供包括物联网、VR、先进制造等在内的 IT 职业教育实训设备或实训服务。

据报告所述,本次收购完成后,世纪鼎利将发挥与一芯智能的协同效应,主要表现为:

一芯智能科技能为世纪鼎利的职业教育领域输出 RFID 识别与控制技术、 物联网、工业机器人和智能制造等领域解决方案,有望扩展职业教育实训服务内容,提升职业教育业务的现有实训服务能力;

一芯智能科技长期积累的真实产业项目可转化为世纪鼎利职业教育业务的教学案例,优秀工程师经过一定培训后可以作为“双师”资源进入学校向学生提供更贴近产业一线的实训指导;

一芯智能未来发展需要大量的高技能应用型人才,而世纪鼎利也能够为接受实训服务的学生提供有吸引力的就业机会。

本次交易的利润承诺为,一芯智能在 2016 年度、2017 年度、2018 年度和 2019 年度实现净利润分别不低于人民币 3500 万元、5000 万元、6000 万元和 8000 万元。

此外,世纪鼎利还宣布拟采用定价发行的方式向华夏人寿、广发原驰•世纪鼎利 1 号定向资产管理计划等 2 名特定对象非公开发行股份募集配套资金,募集配套资金总额不超过 4.6 亿元,其中 4266 万元拟用于职业教育实训体系设计与实训设备设计、组装新建项目。

该项目建设内容主要分为两方面:

开发工业 4.0 智能制造职业教育实训内容,形成人才培养方案。实训课程方向涉及工业机器人方向、工业物联网方向、数字化生产及管理方向,课程体系初步设计如下:

为工业 4.0 智能制造职业教育校企合作产业实训基地建设准备设备与技术。实训基地需要建设职业教育工业 4.0 智能制造人才实训中心、产业项目交付中心、基地运营管理中心。

本文来源:芥末堆网

链接://www.jiemodui.com/N/64177.html

-

收购

收购

微软天价收购Linkedin交易获欧盟批准 交易未来几天内完成

据最新消息显示,欧盟终于在近期通过了微软添加收购职场社交网站Linkedin的交易申请,并提出了一系列反垄断要求。

在今年6月,微软宣布将以260亿美元(约合1900亿人民币)的价格收购职场社交网站Linkedin,但是出于反垄断的考虑,欧盟方面需要对这起交易进行审核评估。

对于这次收购,欧盟方面提出了一系列保护性措施以减轻微软垄断的可能性。欧盟委员会表示,该委员会批准该交易的条件是在合并交易完成以后的五年时间里,微软必须允许其他职业社交网站使用其Office程序,并必须给予PC厂商以不在台式机上预装LinkedIn应用快捷方式的选择权等等。

对此,微软方面表示接受,同时也同意允许Linkedin的竞争对手可继续使用Office应用程序界面,也允许来自于Linkedin以外的其他网站的用户个人资料显示在会议日历上。

微软首席法务官Brad Smith表示:“我们现已获得完成这项并购交易的所有监管批准,交易将在未来几天中完成。”

这是微软近来交易金额最大的一项收购计划,收购Linkedin将帮助微软在企业级市场进一步打开局面,而微软固有的办公系统和云服务也将跟上,一同形成新的产品阵列。

-

收购

收购

收购Twitter比表面看起来更贵?因为员工手中的期权太多了

要想收购Twitter,面临的挑战不少,然而有一项似乎很少被注意到。

CNBC说,这家深陷盈利泥淖的社交媒体,支付给员工太多股权补偿了。

硅谷公司在给员工股权补偿方面本来就特别阔绰,甚至最近已经引起投资者注意,然而即便在这样的情况下,Twitter的所给的股权补偿还是相当大方。

而如果有人要买Twitter,这些限制性股票或期权激励,在一定程度上买家也是需要覆盖到的,因此,收购价格自然就上去了。

据Twitter的最新年报,Twitter去年的总股权补偿支出达到了6.82亿美元。相比之下,其不计入股权补偿支出的税息折旧及摊销前利润共5.578亿美元。

这意味着,如果把股权补偿支出算计去,Twitter当年就是负利润了。

况且,Twitter2015年的总营收为22亿美元,也就是说,Twitter股权补偿支出占到了该公司总营收的31%。这样的情况同样出现在其最新季报中,截止6月30日,它拥有3860名员工,上季度光是股权激励支出就高达1.68亿美元,接近其季度营收的三成。

自从上市以来,Twitter的股权补偿支出比例就很高:2014年的数字为将近6.32亿美元而2013年为6亿美元。Twitter在这方面的做法实在是太引人注意,以至于RBC Capital Markets的资深分析师Mark Mahaney称其为给予员工股权补偿最激进的公司之一。

我们可以看看其他的社交媒体,LinkedIn去年的支付给员工的股权补偿为5.1亿美元,仅占公司总营收的17%。而Salesforce,跟Google一起,目前都已经表示对收购Twitter感兴趣,其同期的股权补偿支出为5.936亿美元,占总营收的8%。而Facebook二季度的股权激励支出只占其营收的12.5%。

科技公司通常不会将股权补偿计入它们的利润指标中,Twitter也不例外,它们认为,这些支出并不是通过现金完成,也不能反映出公司的核心业务的健康程度。不过也不是所有的科技公司都会要求投资者和分析师忽略股权补偿支出,Facebook和亚马逊就把这部分算进了实际支出。

如果Twitter被收购,新的母公司就需要给已经拥有股权的员工,支付现金或者给予同等价值的股票。感兴趣的买家不可能忽略这些被授予的股票,尤其是那些授予给最有价值有员工的,比如一些高级工程师。

反观现实,这些潜在的成本显然并没有减低潜在买家对Twitter的兴趣。不愧是曾经的社交神话,即便传奇已经衰落,即便股价连连下滑、新用户增长停滞、广告收益增长遇阻,也不过是让其看起来更像一枚待字闺中的落魄美女,依然有一大批追求者像将其收入囊中,比如Google、Salesforce、微软等科技公司,还有迪斯尼、21世纪福克斯和康卡斯特等传媒巨头,以及AT&T与Verizon等大型运营商,甚至是中国电商巨头阿里巴巴。

昨日,在彭博社曝出迪斯尼也有意收购Twitter之后,Twitter的股价又涨了1%。截至周二收盘,Twitter再度上涨1.50%,或0.35美元,报每股23.72美元。从上周五传出要被收购以来,该股已累计上涨超27%。

本月初,Recode分析,用微软收购linkedln同样倍数的溢价计算,Twitter的买家可能要支付180亿美元。分析师罗伯特·派克(Robert Peck)也估算,Twitter当时估值约为150亿美元(周一下午的股价,其市值已经超过160亿美元)。按照溢价20%的标准计算,收购Twitter至少需要180亿美元。

然而,Recode最新的报道称,潜在买家对Twitter的报价介于180亿美元至300亿美元之间,但是Twitter的心理价位至少是300亿美元。

自从传出被收购之后,Twitter的股价更是蹭蹭蹭地上涨,市值看起来越来越贵。不过,CNBC说,重点还是,Twitter是否已经估值过高了,只是如今想到,股权补偿支出这让这家公司更贵了。

本文来自翻译:www.cnbc.com

-

收购

收购

加强供应链管理,甲骨文收购基于云的仓储管理公司 LogFire

据外媒称,甲骨文收购了云计算仓储及库存管理平台 LogFire,但没有披露具体的交易条款。本次交易之后,LogFire 的团队和产品将整合到甲骨文的供应链管理(SCM)部门。

LogFire 位于亚特兰大,是一家基于云计算的仓储及库存管理供应商,将供应链和云计算结合起来,可以服务于多渠道的商品制造商、批发商、零售商、电商以及第三方及第四方物流供应商(3PL/4PL),可以提高供应链的效率。

LogFire 供应链云平台的结构及框架是提供供应链解决方案的基础,整合了其他企业、销售规划、供应链规划以及物料搬运装备(MHE)。库存管理服务可以对店内或者远程商店进行设备间实物流管理,包括物品中转及接收的管理、储藏室及场外库存管理、货架商品补给,管理门店之间的转货等。

LogFire 的供应商管理服务可以为供应商提供包装及运输服务,也包括为商品做标记,方便库存管理的准确度及商品流通,还有先进的配送单、转运库存跟踪,满足国际供应商转运和付费需求。

甲骨文供应链管理部分副总裁 Rick Jewell 指出,有些供应链公司面对的压力非常大,动态采购、全渠道履行、提高效率、降低花费逐渐成为新趋势,但这种商业趋势变现比较困难。

本次交易后,LogFire 将融入甲骨文 SCM 云的创新应用程序套件,让供应链机构能够将其供应链流更加现代化。甲骨文公司也将充分利用 LogFire 在云计算仓储管理方面的专业经验,补充甲骨文 SCM 云的物流功能,增强基于云的仓库管理能力。

本文参考了多个信息来源:siliconangle.com

-

收购

收购

Salesforce 1.1亿美元收购 BeyondCore , 半年内收购 8 家公司

虽然错过了收购 LinkedIn,但 Salesforce 还是掀起了一大波并购热潮。今年以来,这家企业云计算和CRM 服务公司耗资40多亿美元,并购了8 家初创公司,涉及领域包括工作场所生产力、机器学习和电子商务解决方案等。

据外媒8月份报道,Salesforce收购了企业分析公司 BeyondCore,但没有披露具体收购金额。经Salesforce 相关人员透露,为了收购BeyondCore,Salesforce 至少已经支付1.1亿美元。根据未来 BeyondCore 的业绩来看,Salesforce 可能还需要额外支付一部分费用,但数目不详。预计10月底收购完成后,BeyondCore 的技术将被并入 Salesforce 的分析产品 Wave 。

今年 Salesforce 收购的其他公司如下:

2016年2月,收购PredictionIO,加强自身机器学习和数据挖掘能力;

2016年2月,悄悄收购了柏林数字咨询公司 Your SL,旨在德国建立自己的销售和企业集成业务;

2016年4月,以3280万美元收购了 MetaMind,提升其自然语言处理的能力;

2016年6月,以28亿美元收购了电商公司 Demandware,发力电商市场;

2016年8月,以7.5亿美元收购了云文字处理App Quip ,扩充生产力服务;

此外,今年上半年 Salesforce 还现金收购了数据中心分析创业公司 Coolan 和数据输入自动化公司 Implisit Insights。

Salesforce 的并购意义重大,主要是突显出了当今市场,整合才是大势所趋。过去几年里大量增殖的初创公司正在缩减,而其中一些最有潜力的公司也在被“大鱼”吃掉,因为融资越来越难或者和更大的实体组合才能有更多发展机遇,都使得他们没法靠自己发展起来。而这些“大鱼”,通过收购,获得了关键技术、产品、人才规模和客户,无需从头开始就壮大了力量。可谓是“双赢”。

迄今, Salesforce 已进行42项收购。

本文来自翻译:www.techsite.io

-

收购

收购

Box收购数据分析创企Wagon,后者服务将于10月3日关闭

【来源:猎云网(微信号:ilieyun)】 编译:何弃疗

1

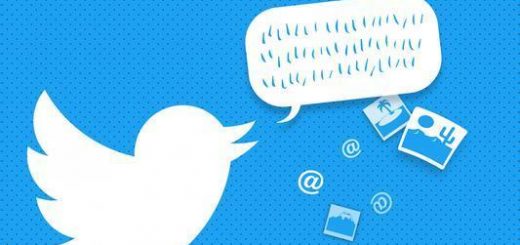

云文件同步及共享软件公司Box今天宣布他们收购了初创公司Wagon Analytics的团队,该公司推出了一款可以帮助分析师查询和分析数据的应用。

1

“加入Box之后,Wagon的团队将帮助我们搭建一个能提供更深见解的数据分析平台,通过这一平台我们的客户能够更好的利用Box。”Box公司联合创始人兼首席执行官Aaron Levie在博客中如是写道。“Wagon团队深入的工程技术以及专注用户体验的产品研发能力,数据建模能力和快速可视化技术能够提高我们的数据分析能力。”

1

Wagon应用能够支持多种数据库,为同事之间的数据分析共享提供了一个便捷的方式,在OS X和Windows系统均可使用。Wagon官网上称Linux版本很快也会面世。Wagon团队在博客上宣布,服务将于10月3日关闭。

1

“Wagon和Box都相信知识共享会让个体和团队都更高效。Box能帮助企业更好地做内容,通过提供一个中央现代化内容平台帮助企业提高工作效率。”Wagon团队写到。“横跨不同行业的《财富》五百强企业都信任Box,且让Box处于他们业务的中心。我们非常期待为Box研发数据分析产品,和Box一起去帮助人们更好的理解他们的数据,提高工作效率。

1

2014年Wagon公司在旧金山创立。联合创始人是Matthew DeLand、Mike Craig和曾经在Groupon工作的Jeff Weinstein。投资人包括Fuel Capital、Harrison Metal、Homebrew、Lerer Ventures以及SV Angel。竞争对手有Mode Analytics。

1

除了收购之外,Box今天公布了2017财年第二季度的盈利(截止至7月31日)。该公司公布每股亏损30美分,净亏损总额为3810万美元,营收9570万美元。本季度Box再添4000位用户。

-

收购

收购

企业软件供应商 SAP 将收购大数据初创企业 Altiscale,交易金额预计超 1.25 亿美元

企业软件供应商 SAP 将收购大数据初创企业 Altiscale,收购金额预计超过 1.25 亿美元。收购细节消息预计将在未来几周内正式公布。

Altiscale 创立于 2012 年,总部位于加利福尼亚州,是一家 Hadoop 云服务模式(HaaS)供应商,致力于为 Hadoop 开源软件提供一个云端版本,用于存储、处理和分析不同种类的数据。Altiscale 希望通过这种将 Hadoop 服务推向云端的方式,降低 Hadoop 的抽象性与复杂性,为工程师搭建一个完整的 Hadoop 环境,让用户可以更专注于他们的数据与应用。

Altiscale 的竞争对手包括大数据 DaaS 服务供应商 Qubole 和 HaaS 服务供应商 Xplenty,除此之外,公共云基础设施供应商 Amazon Web Services 也提供 Hadoop 服务。为了提高竞争力,Altiscale 不仅提供 Hadoop 云服务,还提供 Apache Spark 云服务(一种更快、更现代的 Hadoop 替代品)。

SAP 一直在采取措施来增强公司云软件产品组合,本次收购可谓是让 SAP 收获了一家最知名的 HaaS 服务供应商。Altiscale 的联合创始人兼 CEO Raymie Stata,之前创立的公司 Stata Labs(基于搜索的邮件客户端软件 Bloomba 和反病毒过滤软件 SAProxy 开发商)在 2004 年 10 月被雅虎收购。之后一直到 2011 年 10 月,Stata 一直在雅虎内部负责 Hadoop 软件部署工作。Stata 及他的团队工作经验对 SAP 来说意义深远,因为 SAP 的竞争对手 IBM 和微软都非常注重云数据服务,而本次收购将大大提升 SAP 在云服务上的竞争力。

Altiscale 自创立至今,获得融资总额为 4200 万美元,投资者包括 Accel Partners、 AME Cloud Ventures 和 Northgate 等。公司现有员工数量 90 人左右,客户包括 Devicescape、 Glu Mobile、 MarketShare 和 ShareThis。

本文来自翻译:venturebeat.com

-

收购

收购

云服务供应商 Liquid Web 收购 Rackspace 旗下 Cloud Sites 业务部门

Liquid Web 是一家网络主机和云技术服务提供商,本周一(8 月 8 日),该公司宣布已经和 Rackspace 公司达成协议,收购旗下位于圣安东尼奥的 Cloud Sites业务部门,但没有披露收购价格。

Liquid Web 目前正在和 Rackspace 进行合作,确保 Cloud Sites 平台用户(主要包括设计师、开发人员、以及数字代理)有一个平稳的过渡期。不仅如此,Liquid Web 还计划在 Cloud Sites 平台上加大创新解决方案的开发力度,为需要稳定可靠主机服务的专业人士提供更好服务。

Liquid Web 专注用户体验,并且积极满足快速增长的云服务需求。在公司客户支持下,Cloud Sites 将会继续为高流量网站提供可扩展、全功能的技术平台服务。另一方面,Cloud Site 的“平台即服务”产品也能增强 Liquid Web 现有产品组合功能,并且提升网络主机托管和云技术服务的功能。Cloud Sites 平台可以支持满足客户各种需要,支持WordPress、Drupal、Joomla、.NET、PHP,等多个开发及生产环境。

Liquid Web 公司首席执行官 Jim Geiger 表示:

目前整个行业还需要有进一步提升,才能够满足设计师、开发人员、和数字代理日益增长的云服务需求。有了 Cloud Sites 平台作补充,通过网站主机托管,帮助全世界专业人士轻松创建内容并提供商务服务。

本次收购 Cloud Sites 之后,Liquid Web 旗下员工数量已经突破了 550 人,全球客户数量超过 3 万家,之后计划对 Cloud Sites 平台、员工、以及全球业务加大投入,转型变消费者使用网站服务的方式。举个例子,如今一提到易于使用的开源内容平台,人们最先想到的就是WordPress;一提到商务应用平台,第一反应就是 Magento;而Liquid Web 则希望站在这些服务“身后”,不断优化其可用性和系统稳定性。

对于本次出售 Cloud Sites 平台给 Liquid Web,Rackspace 公司认为对彼此是一种双赢,通过本次交易,Liquid Web 也将成为 Rackspace 合作网络中的一员。

本文来自翻译:www.liquidweb.com

-

收购

收购

甲骨文收购NetSuite之后想成行业第一?别忘了还有SAP、IBM、Salesforce以及亚马逊微软们

据《路透社》报道,商业软件制造商甲骨文将以93亿美元现金购买NetSuite,又是科技领域一起金额较大的并购案。在此前的6月,微软以262亿美金的价格收购了领英。这两起看似不相干的并购案,众多利益考量的背后,都有一个共同目的,那就是为了自身云计算业务的更好发展。

NetSuite是一家怎样的公司?

不知是该说无巧不成书,还是科技圈真小,NetSuite的首席执行官,此前曾就职于甲骨文市场业务,这一并购也让他重回甲骨文怀抱。此外,NetSuite的一份监管文件显示,甲骨文CEO拉里·埃里森及其家人持有着NetSuite约40%的股权。

NetSuite成立于1998年,是一家为客户提供SaaS服务的软件公司,其产品主要包括会计/企业资源管理计划(ERP),客户关系管理(CRM)和电子商务(Ecommerce),于2007年12月在美国上市。

国内企业资源管理的公司也有许多家,比如用友、金蝶,国际上的SAP、甲骨文等,它们的费用往往很高,使用的企业多以大型企业为主。而NetSuite定位于中小企业,通过云计算的方式做ERP软件,这让它的用户使用iPhone手机就能用NetSuite的ERP软件。

NetSuite首席执行官Zach Nelson曾表示,“我们的TCO相较于传统软件厂商可以节省70%。另外,实施的周期也要短很多,他们实施一年的方案,我们只需要实施三个月。”

据资料显示,NetSuite的销售额虽然在2007年才突破1亿美元,但2007年12月在纽约证交所上市时,IPO的首日市值达21亿美元。该公司在2006和2007年的销售额分别猛增80%和60%以上。

已经有了十几年历史的NetSuite,在云ERP软件领域有着较为丰富的开发经验,相信这也是甲骨文收购它的主要原因之一,可以更好地增强自己在云ERP方面的实力。

甲骨文的云计算追的怎么样了?

2013年,甲骨文宣布进军云计算领域,2015年,其创始人拉里•埃里森(Larry Ellison)表示,过去,甲骨文的主要竞争对手一直是IBM,而现在将不限于软件和硬件领域的SAP和IBM,而是已经把亚马逊、谷歌、微软、Salesforce和Workday也列入了对手清单。

在雷锋网2015年对甲骨文的一篇报道中,我们了解到,甲骨文正遭遇Salesforce企业软件的威胁,自去年开始就一直有传闻称,甲骨文欲以460亿美元收购Salesforce。甚至有分析称,甲骨文投身于云计算基础设备的部分原因就在于,应对Salesforce带来的挑战,而收购成为其寻找新的业务增长点的主要手段。

然而,我们知道,甲骨文对Salesforce的收购并没有成功。

所以,甲骨文收购NetSuite就显得顺理成章,急需加强自身在云计算领域的发展。况且如上文所述,两家公司有着颇深的渊源,并且一直都有合作。Zach Nelson说过,“甲骨文是我们的客户,他们也用我们的产品。我们可以说是一种伙伴关系,我们的数据库内置了甲骨文的11i。我们有一个产品也是从甲骨文2001年~2004年的中小企业商务套件版本演化而来。”由此可见两家关系十分密切。

统计显示,过去10年间甲骨文总计斥资500亿美元收购了100家公司,其中超过20家面向特定行业。而一再的收购,也并没有让甲骨文的云计算业务如其创始人所说的那样,成为全球最大。

甲骨文2014年第三季度财报显示,甲骨文软件和云服务营收为89.14亿美元,其中,与云服务相关的SaaS(软件即服务)和PaaS(平台即服务)营收为3.22亿美元,虽然比往年同期增长25%,但在总营收中所占比例仅为3%。而根据该公司上周公布的2015年最新财报,SaaS和PaaS营收亦仅为4.16亿美元,占总营收的3.8%。

甲骨文今年3月份公布的2016财年第三财季财报显示,云业务总营收为7.35亿美元,比去年同期的5.27亿美元增长40%,不计入汇率变动的影响同比增长44%;在甲骨文总营收中所占比例为8%,高于去年同期的6%。

甲骨文很早便计划从软件向云计算转型,至于能否成功,分析称,虽然甲骨文此类业务收入稳步增长,但该公司向云计算服务提供商转型的步伐仍显得不够矫健,云业务贡献率仍然有限。

尤其是微软、亚马逊等企业云计算业务显著的增速:

微软公布第四季财报显示,微软全年营收为853.20亿美元,低于去年的935.80亿美元。但在第四季度,云计算Azure和Office 365云端办公软件的企业客户营收都表现不错,同比增长分别为102%和54%。

亚马逊AWS云服务第二季度净销售额为28.86亿美元,比去年同期的14.33亿美元增长58%;运营利润为7.18亿美元,高于去年同期的3.05亿美元。

相比之下,甲骨文的云计算则明显慢了许多。

此外,再来看下甲骨文的老对手SAP、IBM以及Salesforce。

2013年 SAP正式宣布云公司新形象,年度云收入达10亿欧元,完成了四次云领域重大收购。2014年上半年,SAP云计算业务收入创下新高。2016年1月份,SAP财报显示,在Ariba和SuccessFactors两大引擎的驱动下,云业务增长在第四季度突破了三位数。截至2015年,SAP云业务已经连续三年保持双位数的年度增长速度。

IBM 2016财年第一季度财报显示,科技服务和云平台部门(包括基础设施服务、技术支持服务和一体化软件业务)营收为84.24亿美元,比去年同期的85.54亿美元下降1.5%,不计入汇率变动的影响为同比增长1.9%。

作为云计算产业的先驱,Salesforce2015财年第四财季营收达到18.1亿美元,高于上年同期的14.4亿美元,并且营收仍保持着强劲的增长。

据其官方公布的最新一季财报显示,与甲骨文一样,其云业务都呈现了增长,并购了NetSuite的甲骨文,能够成为其经常标榜的“同业第一”了吗?

还有,云计算的红利还会持续多久呢?

近几年,科技领域最火的一个热词当属云计算,尤其是当亚马逊2015年财报公布之后,给其带来了高昂营收令业界同行十分艳羡,并购、投资,从企业内外转型、进军,生怕自己落后。

亚马逊云计算业务玩得火热,微软的云计算业务的增速也有目共睹。国内的阿里云、腾讯云也都在这一领域不断发力,并且均取得了不错的成绩。

但是在云计算红火的背后,一些隐忧也十分值得思考。

据了解,目前云计算厂商的收入20%来自于大客户,70%-80%来自中小企业。

随着云计算的发展,许多大企业已经开始搭建自身的云计算平台,比如通用电气。我们需要知道的是,同样的云计算提供的服务比较稳定,当那些类似于厂商的大客户纷纷搭建自己云计算平台的时候,他们的客户也极有可能使用它们的服务,毕竟这些云计算提供商在安全性方面也不能给予很好地保证,企业数据没有绝对的保密性。

这个时候,云计算厂商的大客户势必会失去一批,由大客户产生的小客户流失效应也会出现。

此外,从事云计算是一个需要经验积累的行业,技术门槛并不是特别高,当现在某家企业的云计算人才出走,自己创办云计算公司的时候,会诞生越来越多的云计算公司。

曾有一家小的云计算公司的CTO说,这个市场足够大,远没有到竞争的地步。现在看来,竞争这一天的到来已经不远了,甲骨文做好准备了吗?

本文作者:南舒123

来源:虎嗅网

原文链接http://www.huxiu.com/article/158217/1.html

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina